Was ist Diversifikation? - GLKB

Was ist Diversifikation?

Legen Sie nicht alle Eier in einen Korb!

Die aktuellen Marktturbulenzen machen es Anlegern nicht leicht. Der Herzschlag und die Nervosität der Investoren sind spätestens seit August gestiegen, da die Kursschwankungen aufgrund der makroökonomischen Daten aus den USA zugenommen haben. Diese Reaktion ist verständlich, steigt doch die Angst, das investierte Geld zu verlieren. In solch rauen Märkten ist ein diversifiziertes Portfolio äusserst wichtig, um sich gegen starke Verluste zu schützen. «Man soll nicht alle Eier in einen Korb legen», lautet eine alte Börsenweisheit. In den kommenden Abschnitten wollen wir auf die Kernaussage dieser Börsenweisheit eingehen.

Was bedeutet Diversifikation?

Mit einer breiten Diversifikation beabsichtigt man die Reduktion von titelspezifischen Risiken, indem man beispielweise in verschiedene Anlageklassen

investiert. Die Risikoprofile der einzelnen Anlageklassen unterscheiden sich. Aktien unterliegen höheren Wertschwankungen als Staatsanleihen. Alternative Anlagen wie Immobilien oder Rohstoffe haben wiederum ein anderes Risiko bzw. eine andere Wertschwankung. Das Gesamtrisiko einer Anlage besteht aus einem systematischen sowie einem unsystematischen Risiko.

| Systematisches Risiko bzw. Marktrisiko | Unsystematisches Risiko bzw. titelspezifisches Risiko |

|

|

*Die Auflistung ist nicht abschliessend.

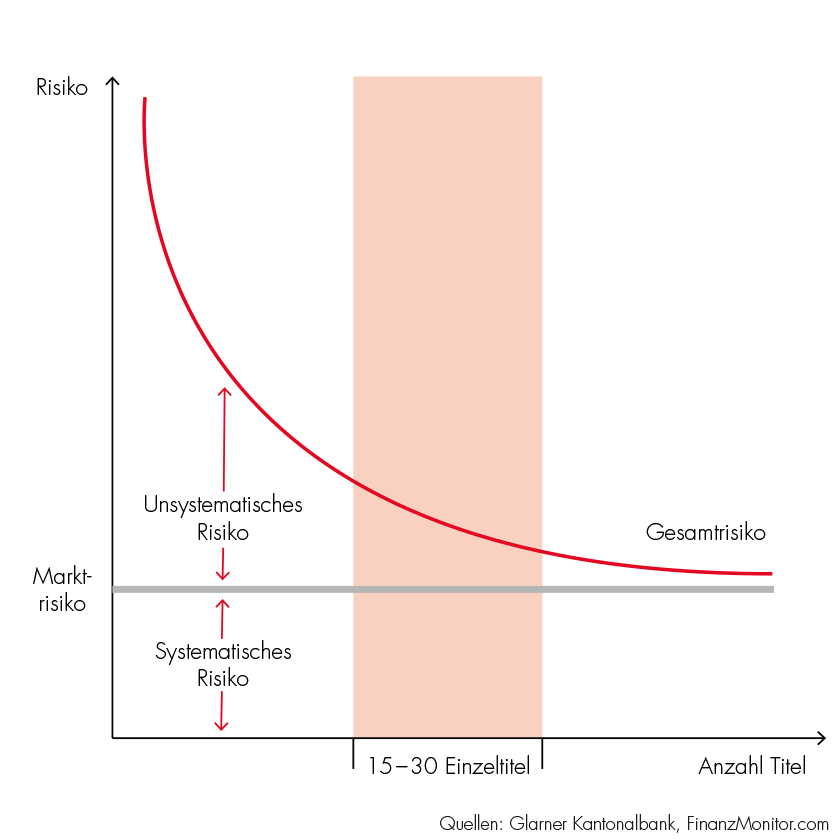

Das systematische Risiko wird auch als Marktrisiko bezeichnet. Darunter werden unter anderem Veränderungen von Wechselkursen, Zinsen und des politischen Umfeldes verstanden. Das unsystematische Risiko beschreibt das titelspezifische Risiko einer Anlage, wie zum Beispiel Fehlentscheidungen des Managements und Strukturwandel in der jeweiligen Branche, wie aktuell in der Automobilbranche. Im Gegensatz zum systematischen (Markt-)Risiko lässt sich das unsystematische Risiko durch Portfoliodiversifikation gezielt vermeiden oder kann reduziert werden. Es ist nicht erforderlich, den ganzen Markt in einem Portfolio abzubilden. Laut wissenschaftlichen Studien ist es notwendig, 15 bis 30 Einzeltitel zu halten, um das unsystematische Risiko innerhalb der Branche oder eines Landes zu reduzieren (Grafik 1). Auch die Korrelation der einzelnen Titel darf dabei nicht vergessen werden. Die Titel untereinander müssen eine möglichst tiefe Korrelation aufweisen. Das heisst, die Wertschwankungen sollten möglichst gegenläufig sein. Wir können also das titelspezifische Risiko durch Diversifikation reduzieren und werden für das Eingehen von Marktrisiken durch eine Marktprämie entschädigt. In welche Körbe legen wir nun die Eier, damit das Risiko-Ertrags-Verhältnis verbessert wird?

Grafik 1: Zusammenhang Risiko und Anzahl Titel

Wie kann die Risikostreuung in einem Portfolio umgesetzt werden?

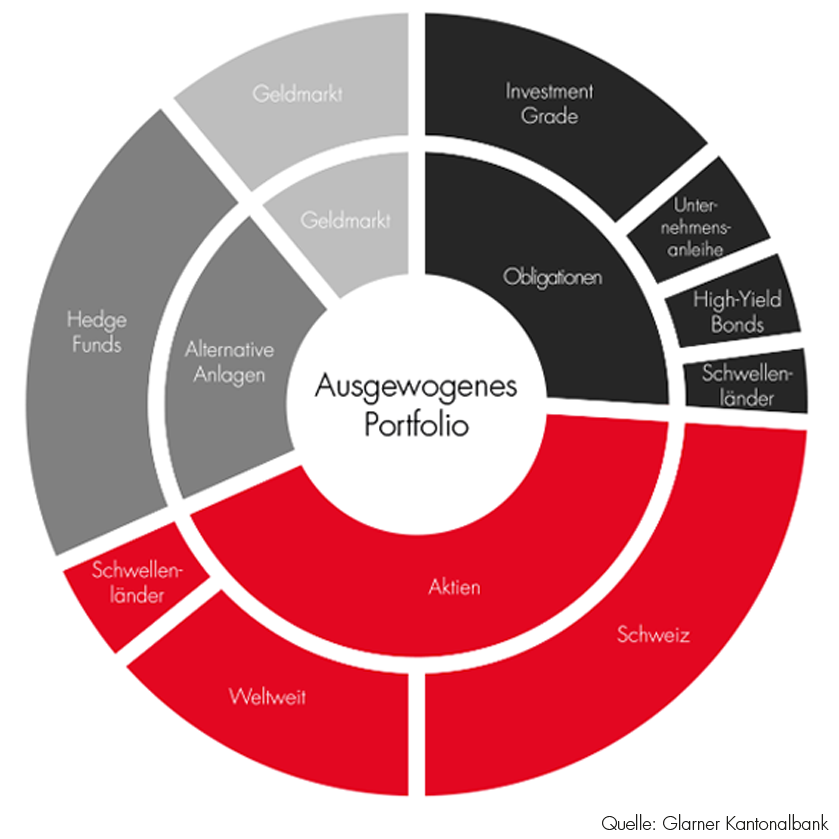

Ein breit diversifiziertes Portfolio umfasst idealerweise verschiedene Anlageklassen, Sektoren, Währungen und Regionen. Die traditionellen Anlagenklassen sind Aktien und Obligationen. Aktien können in Branchen, Regionen, Länder, in zyklische oder antizyklische Aktien, in defensive und risikoreiche Aktien unterteilt werden. Kommt es zu einem Abschwung, werfen Anleihen immer noch Zinsen ab. Innerhalb dieser Anlageklasse gibt es auch verschiedene Unterklassen. Die Auswahl ist gross und reicht über verschiedene Schuldner, Branchen und Länder bis zur Bonitätsebene mit Unternehmensanleihen, Eidgenössischen Anleihen/Staatsanleihen und nachrangigen Anleihen. Nicht zu vergessen sind die ausländischen Obligationen und spezielle, inflationsgeschützte Anleihen. Als Beimischung und zusätzlichen Diversifikationsfaktor werden alternative Vermögensanlagen herangezogen. Hier wird primär zwischen Immobilien und Rohstoffen unterschieden. Immobilen teilen sich in kommerzielle Immobilien (Büro, Einzelhandel und Logistik) und Wohnimmobilien auf. Die gängigsten Rohstoffe sind Gold und Rohöl, jedoch sind die langfristigen Kursschwankungen des Rohöls sehr hoch. Wir haben aus diesem Grund in unserer strategischen Vermögensallokation keine fixe Rohölposition mehr. Zudem gibt es auch Hedgefonds, die die Diversifikation des gesamten Portfolios erhöhen. Wir ziehen nur Hedgefonds in Betracht, wenn sie eine tägliche Liquidität aufweisen und den Richtlinien des Organismus für gemeinsame Anlagen in Wertpapieren (UCITS) unterstehen. In Anbetracht der Risikostreuung lohnt es sich auch, in verschiedenen Währungen investiert zu sein. Es gibt also genügend Körbe, um die Eier zu verteilen und das Risiko zu minimieren und um sich so strategisch auf Marktturbulenzen vorzubereiten.

Wie stützt die Investmentstrategie bei Marktturbulenzen im aktuellen Umfeld?

Ein diversifiziertes Portfolio (Grafik 2) zahlt sich auch im aktuellen Marktumfeld aus. Erst kürzlich im August haben enttäuschende US-Konjunkturzahlen zu Turbulenzen an den Börsen geführt. Die Verunsicherung gemessen an der Schwankungsbreite der Aktienanlagen kam mit über 38 Punkten auf ein Mehrjahreshoch. Aufgrund der rekordhohen Aktienmärkte und der hohen Bewertung des US-Aktienmarkts musste früher oder später eine Konsolidierung kommen. Deshalb sind wir in unseren Portfolios stets breit über alle Anlageklassen diversifiziert aufgestellt, um möglichen Marktturbulenzen entgegenzuwirken. Wie erwähnt, sind die Funktionsweisen der verschiedenen Anlageinstrumente nicht immer ganz einfach und beinhalten teils grosse Risiken. Unsere Anlageberater stehen Ihnen für allfällige Fragen sowie für die Abklärung konkreter Investitionsmöglichkeiten gerne zu Verfügung.

Grafik 2: Ausgewogenes Portfolio

Nehmen Sie Kontakt auf