Das kleine ABC der Schweizer Zinsen - GLKB

Das kleine ABC der Schweizer Zinsen

Es soll bereits in der Antike Zinsen gegeben haben. Zinsen sind das Entgelt, das für eine Überlassung von Finanz- oder Sachkapital erhoben wird. Zins ist vom lateinischen Wort «census» abgeleitet und bedeutet so viel wie Schätzung der Vermögensverhältnisse. In der Schweiz gibt es eine Vielzahl verschiedener Zinsarten. Schaffen wir uns also einen kurzen Überblick über die Welt der Zinsen.

Realzins (abstrakt)

Der reale Zinssatz ist der um die Inflation bereinigte Zinssatz. Er entspricht dem Nominalzinssatz abzüglich der Inflationsrate. Mit anderen Worten: Der reale Zinssatz widerspiegelt die Kaufkraft der Zinsen. Ist der positiv, steigt die Kaufkraft für den Anleger. Ist er negativ, sinkt sie. Durch die Berücksichtigung der Inflation bietet der reale Zinssatz ein genaueres Mass für den tatsächlichen Wert der verdienten oder gezahlten Zinsen.

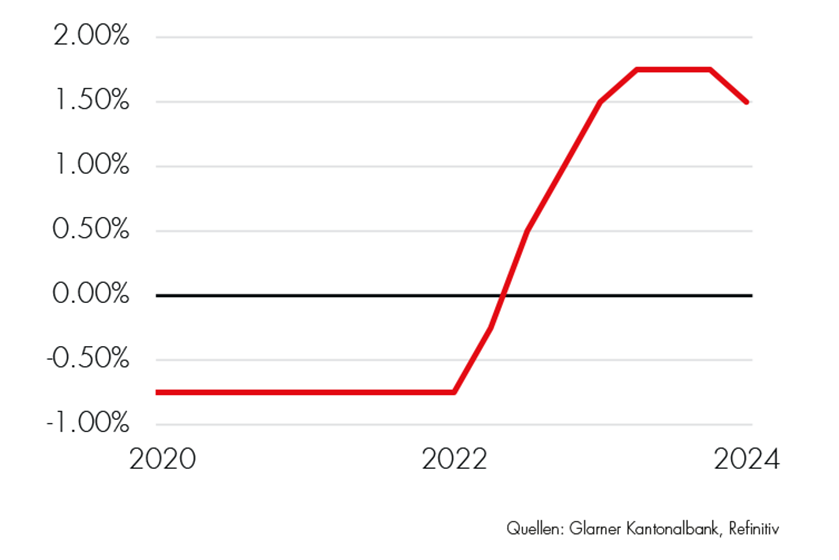

Leitzins der Schweizerischen Nationalbank (SNB)

Die SNB steuert mit dem Leitzins beispielweise ihre Geldpolitik unter Berücksichtigung von Daten zu Inflation und Konjunktur. Die SNB legt die Höhe des Leitzinses fest. Dabei strebt sie an, die kurzfristigen besicherten Geldmarktzinssätze in Franken nahe am SNB-Leitzins zu halten. Er wirkt sich auf fast alle Zinsgeschäfte aus. Dass der Leitzins sogar im negativen Bereich liegen kann, zeigten die Jahre 2015 bis 2022 (siehe Grafik Leitzins). Der Zinserhöhungszyklus liegt inzwischen hinter uns. Die SNB läutete per 21. März 2024 überraschend die Zinswende ein und senkte den Leitzins in der Schweiz von 1,75 % auf 1,50 %.

Guthabenzinsen

Kontozins (Habenzinsen)

Der Einlagezins ist der omnipräsente Zins in unserer Gesellschaft. Er kommt bei Privat-, Firmen- oder Sparkonten zum Einsatz. Es ist die Rede des «Habenzinses». Die Höhe des Habenzinssatzes orientiert sich unter anderem am aktuellen Zinsniveau, das durch die SNB festgelegt wird. Der Zinseszins ist vor allem beim Sparen beliebt. Die erzielten Zinsgewinne werden abermals verzinst, was den Spareffekt über die Zeit durch den Zinseszinseffekt steigert.

Verzinsung von Obligationen (Coupon)

Eine Obligation – auch Anleihe oder Bond genannt – ist ein Finanzinstrument, mit dem sich Länder und Unternehmen finanzieren. Die Laufzeit und die Höhe der Verzinsung werden im Voraus festgelegt. Der Zinssatz ist jedoch abhängig vom aktuellen Zinsniveau zum Zeitpunkt der Ausgabe der Anleihe. Zudem gilt: Je höher die Bonität beziehungsweise die Kreditwürdigkeit des Schuldners, desto tiefer ist die Verzinsung der Obligation. Kriterien der Bonität sind unter anderem, dass der Schuldner seiner Zahlungsverpflichtung vollständig und fristgerecht nachkommen kann. Wie passen sich Obligationen am Marktgeschehen an? Der Preis passt sich in die entgegengesetzte Richtung wie der Zins an.

Festgeld- oder Geldmarktzins

Vorhandene und überschüssige Liquidität kann meist bis zu einem Jahr oder länger unbesichert am Geldmarkt angelegt werden. Die Beträge sind im Privatkunden Bereich ab 0,1 Mio. Schweizer Franken, im Interbankenhandel meist ab 10 Mio. Schweizer Franken. Diese Zinsen richten sich stark nach dem Leitzins der Zentralbank. Der Zinssatz für Festgelder ist in der Regel höher als jener von Sparkonten und bleibt für die Dauer der Einlage fest.

Leitzins

Schuldzinsen

Kreditzins (Sollzinsen)

Private und Unternehmen beziehen Fremdkapital in Form von Investitions- und Konsumkrediten, wofür sie Zinsen bezahlen müssen. Dieser Zinssatz wird in der Regel als effektiver Jahreszins ausgedrückt und kann in Abhängigkeit von Faktoren wie der Art des Kredits, der Kreditwürdigkeit des Kreditnehmers, der Kreditlaufzeit und den aktuellen Marktbedingungen variieren. Kommen die Raten in Verzug, kann wie bei Rechnungen ein Verzugszins verlangt werden.

Hypothekarzins

Wenn Sie eine Hypothek aufnehmen, um beispielsweise ein Haus zu kaufen, berechnet Ihnen der Kreditgeber Zinsen für den Geldbetrag, den Sie für den Kauf der Immobilie aufnehmen. Dieser Zinssatz kann fest sein, das heisst, er bleibt während der gesamten Laufzeit des Kredits gleich. Oder er kann variabel sein; das bedeutet, dass er sich im Laufe der Zeit je nach Marktbedingungen verändern kann. Die Verzinsung von SARON-Hypotheken basiert im Gegensatz zu Festhypotheken auf dem Swiss Average Rate Overnight plus einer individuellen Marge, zu dem sich Geschäftsbanken besichert über Nacht gegenseitig Geld ausleihen. Zinssätze der SARON-Hypotheken werden also laufend angepasst.

Hypothekarischer Referenzzinssatz

Der Referenzzinssatz basiert auf dem hypothekarischen Durchschnittszinssatz aller Geschäftsbanken in der Schweiz. Der Zinssatz ist massgebend für Mietzinsanpassungen bei bestehenden, unbefristeten Mietverhältnissen.

Nehmen Sie Kontakt auf